Обновления в законодательстве: налоги, трудовые проверки и пособие по безработице

1. Повторная проверка на критическую важность предприятий: постановление Правительства

Кабмин Постановлением от 22.10.2024 г. № 1204 внес изменения в Критерии и порядок, по которым осуществляется определение предприятий, учреждений и организаций, которые являются критически важными для функционирования экономики и обеспечения жизнедеятельности населения в особый период, а также критически важными для обеспечения потребностей Вооруженных Сил, других военных формирований в особый период, утвержденных постановлением КМУ от 27.01.2023 г. № 76.

Постановлением № 1204 Критерии и порядок дополнены пунктом 61:

«Орган, принявший решение об определении предприятия, учреждения, организации критически важными для функционирования экономики и обеспечения жизнедеятельности населения в особый период, в случае необходимости проводит проверку соответствия предприятия, учреждения, организации, которые определены критически важными для функционирования экономики и обеспечения жизнедеятельности населения в особый период, критериям, указанным в п. 2 этих Критериев и порядка, в течение деятельности предприятия, учреждения, организации с даты принятия решения об определении

По результатам проведенной проверки в соответствии с абз. первого п. 6-1 Критериев орган принимает одно из следующих решений:

- О несоответствии предприятия, учреждения, организации критериям, указанным в п. 2 этих Критериев и порядка, а также отменяет их статус критически важных для функционирования экономики и обеспечения жизнедеятельности населения в особый период;

- О соответствии предприятия, учреждения, организации критериям, указанным в п. 2 этих Критериев и порядка, и определение их критически важными для функционирования экономики и обеспечения жизнедеятельности населения в особый период.

Копию решения, принятого по результатам проверки, орган, указанный в абз. первом этого пункта, в однодневный срок со дня его принятия направляет Минэкономики, Минобороны (СБУ, Службе внешней разведки, разведывательному органу Минобороны) и Минцифры.”

Постановление № 1204 было опубликовано в газете «Урядовий кур’єр» и, соответственно, вступило в силу 24.10.2024 г.

Напоминаю, что критическая важность предприятий определяется с целью получения права на бронирование их работников во время военного положения.

2. Порядок формирования перечня добропорядочных налогоплательщиков: приказ Минфина

На выполнение Закона Украины от 18.06.2024 г. № 3813 Министерство финансов приказом от 07.10.2024 г. № 495 утвердило Порядок формирования и обнародования перечня налогоплательщиков с высоким уровнем добровольного соблюдения налогового законодательства.

Этот Порядок разработан с целью введения особенностей налогового администрирования во время военного положения для налогоплательщиков с высоким уровнем добровольного соблюдения налогового законодательства.

Он определяет порядок расчета критериев для включения налогоплательщиков в перечень налогоплательщиков с высоким уровнем добровольного соблюдения налогового законодательства (далее – Перечень плательщиков), который включает (п. 2 Порядка):

- алгоритмы расчета средних показателей критериев по включению налогоплательщиков в Перечень плательщиков, на основании которых формируется этот перечень;

- алгоритмы расчета показателей требований и критериев по включению налогоплательщиков в Перечень плательщиков;

- порядок формирования и утверждения Перечня плательщиков; порядок обнародования Перечня плательщиков ГНС, на своем официальном вебсайте;

- порядок уведомления налогоплательщика о включении/исключении его в/из Перечня плательщиков;

- порядок подачи налогоплательщиком уведомления об отказе в обнародовании данных о налогоплательщике;

- порядок изъятия информации о налогоплательщике в случае подачи налогоплательщиком уведомления об отказе в обнародовании данных о налогоплательщике после обнародования Перечня плательщиков.

В соответствии с п. 3 Порядка Перечень плательщиков формируется на основании налоговой отчетности налогоплательщика, поданной им в ГНС, в сроки, установленные НКУ, налоговой информации из информационно-коммуникационных систем ГНС и других источников, полученные в порядке и способом, определенным НКУ.

В перечень плательщиков с высоким уровнем соблюдения законодательства будут включены юридические лица и физические лица – предприниматели, резиденты «Дія.Сіту», которые будут отвечать ряду требований и критериев с учетом системы налогообложения (в частности, требованиям к уровню уплаты налогов, уровню начисления заработной платы и т.д.).

По сообщению Минфина, включение в такой перечень станет стимулом для всех налогоплательщиков соблюдать требования налогового законодательства, поскольку такие плательщики будут получать определенные преимущества в налоговом администрировании на время военного положения:

- мораторий на документальные проверки, кроме некоторых видов;

- сокращение сроков камеральной и документальной проверок с целью бюджетного возмещения;

- сокращение сроков предоставления индивидуальных налоговых консультаций;

- за налогоплательщиком закрепляется комплаенс-менеджер, с которым плательщик сможет взаимодействовать, в частности, с использованием средств дистанционной связи, в т. ч. в режиме видеоконференции.

Перечень плательщиков будет обнародован на официальном веб-сайте ГНСУ на 15 рабочий день со дня его утверждения. Формирование и утверждение Перечня плательщиков будет осуществляться ГНС не позднее последнего рабочего дня марта, мая, августа и ноября. Если налогоплательщик подал уведомление об отказе в обнародовании данных, ГНС может не обнародовать в перечне информацию о нем.

Налогоплательщик будет исключен из указанного перечня, если контролирующий орган обнаружит факт наличия: гражданства государства рф у налогоплательщика или его участников, конечных бенефициарных собственников налогоплательщика лиц, местом жительства которых является рф, решений о применении специальных экономических санкций и т.д.

Порядок вступает в силу со дня его официального опубликования. Сейчас он еще не опубликован.

Напоминаю, что особенности администрирования налогов, сборов, платежей для плательщиков с высоким уровнем добровольного соблюдения налогового законодательства устанавливаются на период действия военного положения в Украине, и по 31 декабря года, в котором военное положение будет прекращено или отменено.

3. Закреплены полномочия ГНС осуществлять комплаенс

Правительство внесло изменения в Положение о Государственной налоговой службе Украины.

Таким образом его приводят в соответствие с законами:

- №3706 «О внесении изменений в Налоговый кодекс Украины и другие законы Украины относительно особенностей экспорта отдельных видов товаров в период действия военного положения»,

- №3813 «О внесении изменений в Налоговый кодекс Украины относительно особенностей налогового администрирования во время военного положения для налогоплательщиков с высоким уровнем добровольного соблюдения налогового законодательства»,

- №2849 «О медиа».

В частности, закреплены полномочия ГНС осуществлять комплаенс и предусмотрено право ГНС получать от Нацбанка информацию о соблюдении установленных НБУ предельных сроков расчетов по операциям по экспорту и импорту товаров в порядке, предусмотренном Законом «О банках и банковской деятельности».

Кроме того, исключены полномочия ГНС выступать учредителем средств массовой информации по вопросам, относящимся к компетенции ГНС и т. п.

Постановление № 1185 вступило в силу с даты его официального опубликования в «Урядовом курьере» – 22 октября 2024 года.

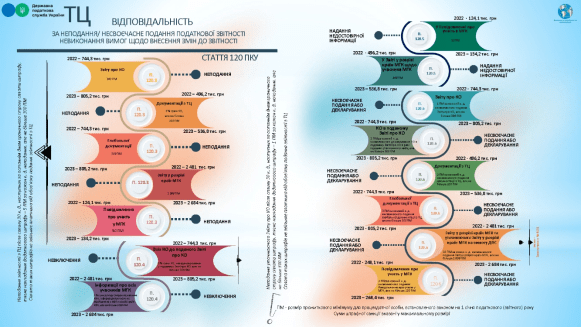

4. Ответственность за несоблюдение требований законодательства относительно предоставления отчетности по ТЦО

Государственная налоговая служба Украины с целью соблюдения налогоплательщиками требований по представлению отчетности по трансфертному ценообразованию (далее – ТЦО) напоминает, что требования по составлению и представлению отчетности по трансфертному ценообразованию определены п. 39.4 НКУ.

Так, для налогоплательщиков, которые в течение отчетного периода осуществляли контролируемые операции (далее – КО), определена обязанность подавать до 1 октября года, следующего за отчетным, отчет о контролируемых операциях (далее – отчет о КО) и уведомление об участии в международной группе компаний (далее – уведомление МГК) в случае участия налогоплательщика в международной группе компаний (далее – МГК).

Также налогоплательщики, осуществляющие КО, должны составлять и хранить документацию по трансфертному ценообразованию (далее – документация по ТЦО) и в течение 30 календарных дней со дня получения запроса ГНСУ подавать ее в контролирующий орган, указанный в запросе.

Кроме того, налогоплательщики, которые входят в состав МГК и имеют совокупный консолидированный доход МГК за финансовый год, предшествующий отчетному году, рассчитанный согласно стандартам бухучета, которые применяет материнская компания МГК, в размере, равном или превышающем эквивалент 50 млн евро, обязаны в течение 90 календарных дней со дня получения запроса от ГНСУ предоставить глобальную документацию по ТЦ.

Относительно отчета в разрезе стран МГК

Данный отчет представляется в случае, если совокупный консолидированный доход МГК, в которую входит налогоплательщик, за финансовый год, предшествующий отчетному, рассчитанный согласно стандартам бухучета, применяемым материнской компанией МГК (при отсутствии информации – в соответствии с МСБУ), равен или превышает соответствующий показатель минимального размера совокупного консолидированного дохода, определенный пп. 39.4.10-2 НКУ, в частности, эквивалент 750 млн евро и более.

Первым отчетным периодом представления отчета в разрезе стран МГК согласно п. 53 подразд. 10 разд. ХХ НКУ для резидентов Украины – материнских компаний МГК – был финансовый год, который закончился в период с 1 января до 31 декабря 2022 года.

В 2024 году резиденты Украины – материнские компании МГК должны подать отчеты в разрезе стран МГК за финансовый год, установленный материнской компанией МГК, который закончился в период с 1 января по 31 декабря 2023 года (предельный срок – 31.12.2024).

Для остальных налогоплательщиков в соответствии с абз. 6 п. 53 подразд. 10 раздела XX «Переходные положения» НКУ отчет в разрезе стран МГК подается относительно финансового года, который начинается в период с 1 января по 31 декабря года, в котором Многостороннее соглашение компетентных органов об автоматическом обмене отчетами в разрезе стран (далее – Многостороннее соглашение CbC) вступило в силу по меньшей мере с одной иностранной юрисдикцией – стороной Многостороннего соглашения CbC, которая является партнером Украины по автоматическому обмену информацией.

Учитывая, что Многостороннее соглашение CbC вступило в силу 04.07.2024, то для всех участников МГК при наличии оснований, определенных абз. четвертым – седьмым пп. 39.4.10 НКУ, первым отчетным периодом будет финансовый год, который начинается в период с 1 января до 31 декабря 2024 года.

За невыполнение налогоплательщиками требований, установленных ст. 39 НКУ, предусмотрено применение штрафных (финансовых) санкций. Соответствующие санкции определены ст. 120 НКУ.

санкции определены ст. 120 НКУ.

Норма | Основание | Санкция |

Непредставление налогоплательщиком отчета о КО и/или документации по ТЦ, и/или глобальной документации по ТЦ (мастер-файла), и/или отчета в разрезе стран МГК, и/или уведомления МГК в соответствии с требованиями статьи 39 Кодекса (пункт 120.3 статьи 120 Кодекса) | непредставление отчета о КО | 300 размеров прожиточного минимума для трудоспособного лица, установленного законом на 1 января налогового (отчетного) года (далее – ПМ); |

не представление документации по ТЦ и/или дополнительной информации к документации по ТЦ | 3 процента суммы КО, по которым не была подана документация по ТЦ, но не более 200 размеров ПМ; | |

непредставление глобальной документации по ТЦ (мастер-файла) и/или дополнительной информации к глобальной документации по ТЦ | 300 размеров ПМ; | |

непредставление отчета в разрезе стран МГК | 1000 размеров ПМ; | |

непредставление уведомления МГК | 50 размеров ПМ; | |

непредставление отчета о КО и/или документации по ТЦ, и/или глобальной документации по ТЦ (мастер-файла), и/или отчета в разрезе стран МГК, и/или уведомления МКГ по истечении 30 календарных дней, следующих за последним днем предельного срока уплаты штрафа (штрафов), предусмотренного пунктом 120.3 статьи 120 Кодекса | 5 размеров ПМ за каждый календарный день неподачи, но не более 300 размеров ПМ; | |

Невключение в поданный отчет о КО информации обо всех осуществленных в течение отчетного периода КО и/или невключение в поданный отчет в разрезе стран МГК информации в соответствии с требованиями статьи 39 Кодекса (пункт 120.4 статьи 120 Кодекса) | недекларирование КО, осуществленных в соответствующем отчетном году; | 1 процент суммы КО, незадекларированных в поданном отчете о КО, но не более 300 размеров ПМ; |

не отражение в отчете в разрезе стран МГК суммы дохода (выручки) участника МГК | 1 процент суммы дохода (выручки) участника МГК, информация о котором в нарушение требований настоящего Кодекса не отражена в отчете в разрезе стран МГК, но не более 1000 размеров ПМ; | |

непредставление уточняющего отчета о КО по истечении 30 календарных дней, следующих за последним днем предельного срока уплаты штрафа (штрафов), предусмотренного подпунктом 120.4 статьи 120 Кодекса | 1 размер ПМ за каждый календарный день неподачи уточняющего отчета о КО, но не более 300 размеров ПМ; | |

Предоставление недостоверной информации в сообщении об участии в МГК и/или в отчете в разрезе стран МГК (пункт 120.5 статьи 120 Кодекса) | предоставление недостоверной информации в сообщении об участии в МГК | 50 размеров ПМ; |

предоставление недостоверной информации в отчете в разрезе стран МГК по участнику МГК | 200 размеров ПМ; | |

Непредставление уточняющего отчета в разрезе стран МГК в течение 30 календарных дней со дня получения уведомления контролирующего органа о выявленных ошибках в отчете в разрезе стран МГК | считается несвоевременным представлением налогоплательщиком отчета в разрезе стран МГК, за которое применяется штраф, определенный абзацем седьмым пункта 120.6 статьи 120 Кодекса (10 размеров ПМ за каждый календарный день несвоевременного представления, но не более 1000 размеров ПМ) за каждый календарный день несвоевременного представления отчета в разрезе стран МГК, начиная с 31 календарного дня со дня получения уведомления контролирующего органа о выявленных ошибках в отчете в разрезе стран МГК. | |

Несвоевременное представление налогоплательщиком отчета о КО и/или документации по ТЦ, и/или глобальной документации по ТЦ (мастер-файла), и/или отчета в разрезе стран МГК, и/или уведомления МГК, в том числе несвоевременное представление уточненного отчета в разрезе стран МГК по требованию контролирующего органа или несвоевременное декларирование КО в поданном отчете в соответствии с требованиями пункта 39.4 статьи 39 Кодекса (пункт 120.6 статьи 120 Кодекса) | несвоевременная подача отчета о КО | 1 размер ПМ за каждый календарный день несвоевременной подачи отчета о КО, но не более 300 размеров ПМ; |

несвоевременное декларирование КО в поданном отчете о КО в случае подачи уточняющего отчета | 1 размер НМ за каждый календарный день несвоевременного декларирования КО в поданном отчете о КО в случае подачи уточняющего отчета, но не более 300 размеров НМ; | |

несвоевременное представление документации по ТЦ, определенной подпунктами 39.4.6 и 39.4.9 пункта 39.4 статьи 39 Кодекса | 2 размера НМ за каждый календарный день несвоевременного представления документации по ТЦ, определенной подпунктами 39.4.6 и 39.4.9 пункта 39.4 статьи 39 Кодекса, но не более 200 размеров НМ; | |

несвоевременное представление глобальной документации по ТЦ, определенной подпунктами 39.4.7 и 39.4.9 пункта 39.4 статьи 39 Кодекса | 3 размера НМ за каждый календарный день несвоевременного представления глобальной документации по ТЦ, определенной подпунктами 39.4.7 и 39.4.9 пункта 39.4 статьи 39 Кодекса, но не более 300 размеров НМ; | |

несвоевременное представление отчета в разрезе стран МГК (в том числе несвоевременное представление уточненного отчета в разрезе стран МГК по требованию контролирующего органа) | 10 размеров ПМ за каждый календарный день несвоевременной подачи отчета в разрезе стран МГК (в том числе несвоевременная подача уточненного отчета в разрезе стран МГК по требованию контролирующего органа), но не более 1000 размеров ПМ; | |

несвоевременное представление уведомления МГК | 1 размер ПМ за каждый календарный день несвоевременной подачи уведомления МГК, но не более 100 размеров ПМ |

Стоит заметить, что временно на период до прекращения или отмены военного положения, действуют особые правила привлечения налогоплательщиков к ответственности за нарушение налогового законодательства.

Нормами пп. 69.1 подразд. 10 разд. ХХ «Переходных положений» НКУ определено, что в случае отсутствия у налогоплательщика возможности своевременно выполнить свою налоговую обязанность, в частности, по представлению отчетности и/или документов (уведомлений), в т. ч. предусмотренных ст. ст. 39 и 39-2 НКУ, он освобождается от предусмотренной НКУ ответственности с обязательным выполнением таких обязанностей в течение 6-ти месяцев после прекращения или отмены военного положения в Украине.

Порядок подтверждения возможности или невозможности выполнения налогоплательщиком обязанностей, определенных пп. 69.1 пунктом 69 подраздела 10 раздела ХХ «Переходные положения» Кодекса, и перечней документов на подтверждение, утверждены приказом Минфина от 29.07.2022 г. № 225.

Также дополнительно отмечается, что приказом Минфина от 07.12.2023 г. № 673 внесены изменения в форму и Порядок составления отчета о КО (далее – Порядок), утвержденные приказом Минфина от 18.01.2016 г. № 8 (далее – Приказ № 8).

В связи с этим был разработан обновленный алгоритм контроля приема отчета о КО, согласно которому в случае несоблюдения требований Приказа № 8 налогоплательщики получают квитанции с описанием допущенных и выявленных нарушений.

В соответствии с п. 2 разд. І Порядка, утвержденного Приказом № 8, если налогоплательщиком выявлено, что в ранее поданном отчете о КО информация предоставлена не в полном объеме, содержит ошибки или недостатки, такой налогоплательщик имеет право подать:

- новый Отчет (Отчет с отметкой «звітний новий») до предельного срока представления Отчета за такой же отчетный период;

- уточняющий Отчет (Отчет с отметкой «уточнюючий») после предельного срока подачи Отчета за такой же отчетный период.

Вместе с тем, НКУ не предусмотрено применение штрафных санкций в случае самостоятельного исправления налогоплательщиком методологических ошибок, допущенных при составлении отчета о КО, которые не привели к недекларированию или несвоевременному декларированию КО в ранее поданном отчете.

Итак, учитывая указанное и существенный размер штрафных санкций за невыполнение требований ст. 39 НКУ, налоговики подчеркивают необходимость неукоснительного соблюдения норм законодательства и своевременного выполнения налоговых обязанностей в части представления отчетности по ТЦО.

5. Увеличен минимальный размер пособия по безработице

Государственная служба занятости сообщила о росте минимального размера пособия по безработице от 2 500 до 3 600 грн для некоторых категорий населения. Это решение зафиксировано постановлением правления Фонда общеобязательного государственного социального страхования Украины на случай безработицы от 19.09.2024 № 74. Текст постановления официально обнародован 17.10.2024 г., новые правила уже действуют с 01.10.2024 г.

Нововведение касается:

- людей, которые не имели 7 месяцев страхового стажа в течение года до получения статуса безработного и получали до повышения 1 500 грн;

- людей, которые работали не менее 7 месяцев перед наступлением безработицы и получали до повышения 2 500 грн;

- внутренне перемещенных лиц, которые не имеют документов о страховом стаже, и получали до повышения 2 500 грн.

Минимальный размер пособия по безработице остался неизменным – 1 500 грн. Такую помощь получает молодежь до 35 лет, которая не имеет страхового стажа. Также ее получат лица, уволенные по отдельным статьям трудового законодательства: систематическое невыполнение обязанностей без уважительных причин, прогул, кражи по месту работы и тому подобное.

Во время действия военного положения продолжительность выплаты пособия по безработице не может превышать 90 календарных дней, а лицам предпенсионного возраста – не более 360 календарных дней.

6. Является ли нарушением непоследовательность нумерации налоговых накладных: разъяснение от ГНС

Налоговики в подкатегории 101. 27 ЗІР подчеркнули, что согласно п. 201. 1 НКУ на дату возникновения налоговых обязательств налогоплательщик обязан составить налоговую накладную в электронной форме с использованием квалифицированной электронной подписи или усовершенствованной электронной подписи, основанной на квалифицированном сертификате электронной подписи уполномоченного плательщиком лица, в соответствии с требованиями Закона Украины от 05 октября 2017 года № 2155 “Об электронной идентификации и электронных доверительных услугах » и зарегистрировать ее в Едином реестре налоговых накладных (далее – ЕРНН) в установленный НКУ срок.

В налоговой накладной указываются в отдельных строках обязательные реквизиты, одним из которых является порядковый номер налоговой накладной.

В соответствии с п. 6 Порядка заполнения налоговой накладной, утвержденного приказом Минфина от 31.12.2015 г. №1307 (далее – Порядок №1307) порядковый номер налоговой накладной содержит только цифровые значения (не должен содержать букв или других символов) и состоит из двух частей:

- в первой части (до знака дроби) проставляется порядковый номер;

- во второй части (после знака дроби) проставляется код, предусматривающий составление налоговой накладной оператором инвестору по многостороннему соглашению о распределении продукции, или код, предусматривающий осуществление операций по поставке товаров, базой налогообложения для которых установлены максимальные розничные цены, или код, предусматривающий осуществление плательщиком НДС, соответствующим требованиям, определенным п.п. «а» пп. 97.2 п. 97 подразд. 2 разд. ХХ «Переходные положения» НКУ, операций по вывозу за пределы таможенной территории Украины в таможенном режиме экспорта отдельных видов товаров.

В первой части порядкового номера налоговой накладной указывается цифровой номер, который соответствует последовательному номеру составленной плательщиком налоговой накладной в течение определенного периода.

Учет (нумерация) составленных налоговых накладных ведется плательщиком НДС в произвольных форме и порядке.

Не допускается составление плательщиком налога на добавленную стоимость за одной датой налоговых накладных с одинаковым порядковым номером.

Порядковый номер налоговой накладной не может начинаться на «0».

Следовательно, нарушение последовательности присвоения номеров налоговых накладных в течение определенного периода (суток) не является нарушением Порядка №1307.

В случае если плательщик НДС в течение одних суток составил две или более налоговых накладных с одинаковым номером, вторая и последующие налоговые накладные с таким номером не могут быть зарегистрированы в ЕРНН.

7. Отдельный порядок трудовых проверок Гоструда на время военного положения: проект постановления

С целью создания прозрачного и эффективного механизма государственного контроля за соблюдением законодательства о труде, направленного на выявление незадекларированных трудовых отношений, достоверного учета выполняемой работниками работы и расходов на оплату труда Минэкономики разработало, а СПО профсоюзов обнародовал для обсуждения проект постановления КМУ.

Им предлагается:

І. Утвердить Порядок осуществления государственного контроля за соблюдением законодательства о труде.

Этот Порядок определяет процедуру осуществления государственного контроля за соблюдением законодательства о труде юридическими лицами (в частности, их структурными и обособленными подразделениями, которые не являются юридическими лицами) и физическими лицами, использующими наемный труд (далее – объект посещения), в соответствии с Конвенцией Международной организации труда №81 1947 года об инспекции труда в промышленности и торговле, ратифицированной Законом Украины от 08.09.2004 № 1985-IV, Конвенцией Международной организации труда №129 1969 года об инспекции труда в сельском хозяйстве ,

Основаниями для осуществления инспекционных посещений будут:

1) обращение физического лица о нарушении законодательства о труде, в том числе относительно недостоверного учета выполняемой работником работы и учета расходов на оплату труда;

2) обращение физического лица, в отношении которого нарушены правила оформления трудовых отношений;

3) информация, полученная Гоструда и/или ее территориальными органами из медиа и других источников, доступ к которым не ограничен законодательством;

4) решение суда об осуществлении инспекционных посещений или в котором установлен факт нарушения законодательства о труде;

5) сообщение должностных лиц органов государственного надзора (контроля), правоохранительных органов о выявленных во время выполнения ими полномочий признаков нарушения законодательства о труде относительно неоформления и/или нарушения порядка оформления трудовых отношений, недостоверного учета выполняемой работником работы и учета расходов на оплату труда;

6) информация:

– ГНС и ее территориальных органов о несоответствии количества работников работодателя объемам производства (выполненных работ, предоставленных услуг) со средними показателями по соответствующему виду экономической деятельности;

– Пенсионного фонда Украины и его территориальных органов о:

- работодателях, у которых в отношении работников отсутствует уведомление о приеме на работу;

- работодателях, которые в течение одного месяца не осуществляют начисление и уплату ЕСВ в отношении работников;

- работодателей, у которых в отношении работников осуществляется начисление заработной платы ниже размера минимальной заработной платы;

7) заявление профсоюза;

8) обращение Киевской городской государственной (военной) администрации или областной государственной (военной) администрации;

9) поручение Премьер-министра Украины;

10) невыполнение требований предписания инспектора труда.

При проведении инспекционного посещения инспектор труда должен предъявить объекту посещения или уполномоченному им должностному лицу свое служебное удостоверение и направление на проведение инспекционного посещения, перед подписанием акта инспекционного посещения предоставить копию направления на проведение инспекционного посещения и внести запись о его проведении в соответствующий журнал регистрации мероприятий государственного надзора (контроля) объекта посещения (при его наличии).

Продолжительность инспекционного посещения не может превышать 10 рабочих дней.

Инспекторы труда при наличии служебного удостоверения беспрепятственно будут иметь право:

- во время проведения инспекционных посещений при наличии оснований, определенных пунктом 6 настоящего Порядка, без предварительного уведомления в любое время суток проходить в любые производственные, служебные, административные помещения объекта посещения, в которых используется наемный труд;

- знакомиться с любыми книгами, реестрами и документами, содержащими информацию/сведения по вопросам инспекционного посещения, с целью проверки их соответствия нормам законодательства и получать заверенные объектом посещения их копии или выписки;

- наедине или в присутствии свидетелей задавать руководителю и/или работникам объекта посещения, другим лицам, обладающим необходимой информацией, вопросы, касающиеся инспекционного посещения, получать по указанным вопросам устные и/или письменные объяснения;

- при наличии признаков уголовного правонарушения и/или в случае создания угрозы безопасности инспектора труда привлекать работников правоохранительных органов;

- на ведение конфиденциального разговора с работниками по инспекционному посещению;

- фиксировать проведение инспекционного посещения средствами аудио-, фото- и видеотехники;

- получать от органов государственной власти, объектов посещения информацию и/или документы, необходимые для проведения инспекционного посещения.

Во время проведения инспекционного посещения объект посещения будет иметь право:

1) проверять у инспектора труда наличие служебного удостоверения;

2) получать копию направления на проведение инспекционного посещения;

3) не допускать к проведению инспекционного посещения в случае:

- отсутствия служебного удостоверения;

- необнародования на официальном веб-сайте Гоструда унифицированной формы акта инспекционного посещения;

4) требовать прекращения инспекционного посещения в случае превышения срока осуществления инспекционного посещения;

5) подавать в письменной форме свои объяснения, замечания к акту инспекционного посещения;

6) быть проинформированным о своих правах и обязанностях перед подписанием акта инспекционного посещения;

7) требовать от инспектора труда соблюдения требований законодательства;

8) требовать неразглашения коммерческой тайны или конфиденциальной информации объекта посещения;

9) обжаловать в установленном законодательством порядке неправомерные действия инспектора труда;

10) получать консультативную помощь от инспектора труда с целью предотвращения нарушений при проведении инспекционных посещений;

11) фиксировать проведение инспекционного посещения средствами аудио-, фото- и видеотехники;

12) обжаловать в соответствии с пунктом 26 настоящего Порядка предписание и/или письменное требование инспектора труда.

ІІ. Внести изменения в Постановление КМУ от 13.03.2022 № 303 «О прекращении мероприятий государственного надзора (контроля) и государственного рыночного надзора в условиях военного положения».

Будет уточнено, что меры государственного надзора (контроля) по осуществлению государственного контроля за соблюдением законодательства о труде по вопросам выявления неоформленных трудовых отношений, достоверного учета выполняемой работником работы и учета расходов на оплату труда, будут осуществляться в период военного положения и в течение двенадцати месяцев со дня его прекращения или отмены по решению Государственной службы по вопросам труда в порядке, определенном КМУ.

В случае утверждения это постановление вступит в силу со дня его опубликования, будет действовать в период военного положения и в течение двенадцати месяцев со дня его прекращения или отмены.

Нужна профессиональная поддержка для вашего бизнеса?

Оставьте заявку в форме «Обратной связи» — и мы свяжемся с вами в ближайшее время.

Ознайомтеся з послугами АФ «Наша Бухгалтерія»

Нужна консультация? Обращайтесь к нам прямо сейчас!

+380 67 35 73 534

+380 67 35 73 534

sales@nashabuhgalteria.com

sales@nashabuhgalteria.com