Огляд змін та актуальних питань у фінансах, оподаткуванні та платіжних послугах

1. Меморандум про забезпечення прозорості функціонування ринку платіжних послуг

10.12.2024 р. в Нацбанку відбувся пресбрифінг за участю керівників Незалежної асоціації банків України (НАБУ), Асоціації українських банків (АУБ), ПриватБанку, Ощадбанку, Райффайзен Банку, Універсал Банку та НБУ, присвячений підписанню Меморандуму про забезпечення прозорості функціонування ринку платіжних послуг (далі – Меморандум).

Меморандум стосується взаємодії банків та надавачів платіжних послуг із клієнтами фізичними-особами, ФОП та ФОП як частини групи пов’язаних компаній, удосконалює та стандартизує підходи банків щодо моніторингу таких операцій клієнтів із застосуванням ризик-орієнтовного підходу, що дасть змогу виключити варіанти недобросовісної конкуренції.

Це ініціатива банківського сектору, яка спрямована на зменшення тіньового сектору економіки, а також протидію терористичній і диверсійній діяльності росії, що фінансується через використання “дропів”. Вона має на меті унеможливлення використання карток та платіжної інфраструктури шахраями та іншими зловмисниками.

Меморандум допоможе адаптувати існуючу практику функціонування банківського ринку до єдиних стандартів та вимог законодавства Європейського Союзу.

Меморандум підписали чотири великих банки-емітенти: АТ “Ощадбанк”, АТ КБ “ПриватБанк”, АТ “Райффайзен Банк”, АТ “Універсал Банк”, інші банки та надавачі платіжних послуг висловили намір доєднатися до Меморандуму найближчим часом.

Надавачі платіжних послуг, які доєдналися до Меморандуму, погоджуються на упровадження в своїй діяльності уніфікованої ринкової практики та підходів, зокрема до процесів:

- належної перевірки клієнтів на етапі встановлення ділових відносин;

- моніторингу фінансових операцій за рахунками клієнтів відповідно до наявної інформації про клієнта та фактично здійснювані операції;

- встановлення автоматизованих цілодобових правил моніторингу платіжних операцій з особливою увагою до моніторингу та обмеження операцій у нічний час (з 24:00 до 06:00) для виявлення випадків нехарактерної фінансової поведінки та протидії шахрайським схемам, викраденню коштів через засоби соціальної інженерії, недопущення участі клієнтів у схемах “дропів”;

- встановлення правил на здійснення фінансових операцій (надання продуктів/послуг) клієнтів відповідно до узгоджених підходів та процедур, які базуватимуться на ризик-орієнтованому підході;

- обміну інформацією між банками-учасниками Меморандуму про клієнтів та їх діяльність, яка містить ознаки підозрілості у відповідності до вимог чинного законодавства та нормативно-правових актів НБУ.

Підписуючи Меморандум, надавачі платіжних послуг зобов’язуються здійснювати перекази клієнтів з урахуванням упровадженого в банку ризик-орієнтованого підходу. Це означатиме, що банки не встановлюватимуть ліміти на операції клієнтів з підтвердженими джерелами доходів (зокрема зарплатних клієнтів та інших клієнтів з підтвердженими доходами), а також волонтерів, ідентифікованих надавачем платіжних послуг згідно з вимогами постанови Правління НБУ від 24.02.2022 р. № 18.

У разі відсутності документального підтвердження доходу банки зобов’язуються встановити ліміти (поширюватимуться на перекази за реквізитами IBAN) на операції:

- з 01.02.2025 – для клієнтів “високого” рівня ризику встановлювати ліміт в сумі до 50 тис. грн/міс;

для клієнтів “середнього” та “низького” рівнів ризику – відповідно до лімітів та строків поетапної реалізації:

- з 01.02.2025 – в сумі до 150 тис. грн/міс;

- з 01.06.2025 – в сумі до 100 тис. грн/міс.

Зверніть увагу! Ліміти не включатимуть операції з переказу коштів між двома рахунками, які клієнт відкрив в одному банку. За наявності документально підтверджених доходів клієнта, що перевищують установлений на дату ліміт, банки здійснюватимуть перекази в межах підтвердженого доходу.

Крім того, клієнт під час обслуговування має право звернутися до надавача платіжних послуг-учасника Меморандуму із запитом для підвищення встановленого ліміту з обов’язковим наданням документального підтвердження коштів.

Для ефективнішої побудови системи управління ризиками надавачі платіжних послуг-учасники Меморандуму наголошують на потребі в запровадженні системних кроків та співпраці з Нацбанком та державними органами в частині:

- надання учасникам доступу до офіційної інформації за допомогою онлайн-сервісу державних послуг Дія (далі – Дія) про дохід клієнта, про судові справи тощо;

- створення централізованого реєстру сумнівних клієнтів, зокрема з ознакою “дроп”, як додаткове джерело інформації для вивчення клієнта під час встановленні/перегляду ділових відносин.

Для переважної більшості пересічних користувачів банківських послуг запропоновані ліміти не матимуть впливу. Основна мета Меморандуму – протидія протиправному використанню української платіжної інфраструктури та створення рівних умов для всіх учасників ринку.

Довідково

Нагадаємо, що НБУ з 1 жовтня на пів року запровадив тимчасовий ліміт для карткових переказів між фізособами на суму 150 000 грн на місяць лише для вихідних платежів.

Перехідний період строком шість місяців дасть змогу НБУ та учасникам ринку напрацювати комплексні та системні рішення для вирішення проблеми “дропів” із залученням банківської спільноти, інших державних органів, у т. ч. правоохоронних.

“Дропи” – банківські клієнти, які за винагороду надають доступ до своїх карток/рахунків, включно з пін-кодами і доступом до інтернет-банкінгу.

2. Нацбанк підвищив облікову ставку до 13,5%

Правління НБУ ухвалило рішення підвищити облікову ставку до 13,5% річних, яка почне діяти з 13.012.2024 р.

Це рішення спрямовується на збереження стійкості валютного ринку, утримання інфляційних очікувань під контролем та поступове сповільнення інфляції до цілі 5%.

Підвищення облікової ставки сприятиме збереженню контрольованості інфляційних очікувань та підтримає реальну дохідність гривневих інструментів.

Нагадую, що розмір облікової ставки залишався незмінним на рівні 13% з червня 2024 року та НБУ не планував її підвищувати щонайменше до січня 2025 року.

3. Розрахунок середньої зарплати для бронювання працівників

Постановою КМУ від 22.11.2024 №1332 викладено у новій редакції норми Порядку №76 та Постанови №650. Одним з нових критеріїв для бронювання працівників для підприємств став розмір середньої зарплати.

Так, для приватних підприємств встановлюється обов’язковий критерій — нарахована середня зарплата на підприємстві за останній календарний квартал має бути не менше 2,5 розмірів мінімальної зарплати (наразі це 20 тис. грн). У працівника, якого бронюють, нарахована заробітна плата також має бути не менше 20 тис. гривень.

Але деталей розрахунку такої суми в Порядку №76 не встановлено.

З огляду на запити роботодавців щодо правил визначення середньої зарплати, Мінекономіки надало роз’яснення в листі від 11.12.2024 № 2704–25/89101–01.

Механізм визначення підприємств, установ та організацій, які є критично важливими для функціонування економіки та забезпечення життєдіяльності населення в особливий період, а також критично важливими для забезпечення потреб Збройних Сил, інших військових формувань в особливий період встановлено Критеріями та порядком, за якими здійснюється визначення підприємств, установ та організацій, які є критично важливими для функціонування економіки та забезпечення життєдіяльності населення в особливий період, а також критично важливими для забезпечення потреб Збройних Сил, інших військових формувань в особливий період, затвердженими постановою Кабінету Міністрів України від 27.01.2023 №76 .

Пунктом 2 Критеріїв та порядку встановлено критерії, за якими здійснюється визначення підприємства, установи, організації критично важливими для функціонування економіки та забезпечення життєдіяльності населення в особливий період, зокрема критерій щодо розміру нарахованої середньої заробітної плати застрахованих осіб працівників (підпункт 6 пункту 2).

У листі Мінекономіки рекомендує розрахунок середньої заробітної плати здійснювати відповідно до даних єдиної звітності з ПДФО, ВЗ та ЄСВ шляхом ділення суми рядків 1.1 «сума нарахованої заробітної плати», 1.3 «сума оплати перших п’яти днів тимчасової непрацездатності, що здійснюється за рахунок коштів платників податків», 1.4 «сума допомоги по тимчасовій непрацездатності, яка виплачується за рахунок коштів ПФУ» на рядок 105 «Кількість застрахованих осіб у звітному періоді, яким нараховано заробітну плату».

4. Чи формується податковий кредит з ПДВ при безоплатному отриманні товарів/послуг на митній території України?

Фахівці ГУ ДПС у Тернопільській області повідомили, що відповідно до п. 198.3 ПКУ податковий кредит звітного періоду визначається виходячи з договірної (контрактної) вартості товарів/послуг та складається із сум податків, нарахованих (сплачених) платником податку за ставкою, встановленою п. 193.1 ПКУ, протягом такого звітного періоду, зокрема, у зв’язку з ввезенням товарів та/або необоротних активів на митну територію України.

Нарахування податкового кредиту здійснюється незалежно від того, чи такі товари/послуги та основні фонди почали використовуватися в оподатковуваних операціях у межах провадження господарської діяльності платника податку протягом звітного податкового періоду, а також від того, чи здійснював платник податку оподатковувані операції протягом такого звітного податкового періоду.

При цьому, згідно з п. 185.1 ПКУ об’єктом оподаткування є, зокрема, операції з постачання товарів, місце постачання яких розташоване на митній території України, відповідно до ст. 186 ПКУ, у т. ч. операції з безоплатної передачі та з передачі права власності на об’єкти застави позичальнику (кредитору), на товари, що передаються на умовах товарного кредиту, а також з передачі об’єкта фінлізингу у володіння та користування лізингоодержувачу/орендарю.

Нагадуємо, база оподаткування операцій з постачання товарів/послуг визначається виходячи з їх договірної вартості з урахуванням загальнодержавних податків та зборів (крім акцизного податку, який нараховується відповідно до п. п. 213.1.9 і 213.1.14 ПКУ, збору на обов’язкове державне пенсійне страхування, що справляється з вартості послуг стільникового рухомого зв’язку, ПДВ та акцизу на спирт етиловий, що використовується виробниками – суб’єктами господарювання для виробництва лікарських засобів, у т .ч. компонентів крові і вироблених з них препаратів (крім лікарських засобів у вигляді бальзамів та еліксирів). Це унормовано п. 188.1 ПКУ.

При цьому база оподаткування операцій з постачання товарів/послуг не може бути нижчою за ціну придбання таких товарів/послуг, база оподаткування операцій з постачання самостійно виготовлених товарів/послуг не може бути нижче звичайних цін, а база оподаткування операцій з постачання необоротних активів не може бути нижче балансової (залишкової) вартості за даними бухгалтерського обліку, що склалася станом на початок звітного (податкового) періоду, протягом якого здійснюються такі операції (у разі відсутності обліку необоротних активів – виходячи із звичайної ціни), за винятком:

- товарів (послуг), ціни на які підлягають держрегулюванню;

- газу, який постачається для потреб населення;

- електричної енергії, ціна на яку склалася на ринку електричної енергії.

Пунктом 15 Порядку заповнення податкової накладної, затвердженого наказом Мінфіну від 31.12.2015 р. № 1307 (далі – Порядок № 1307), визначено, зокрема, що у разі постачання товарів/послуг, крім постачання товарів, базою оподаткування для яких встановлено максимальні роздрібні ціни, база оподаткування яких, визначена відповідно до ст. ст. 188 і 189 ПКУ, перевищує фактичну ціну постачання таких товарів/послуг, постачальник (продавець) складає дві податкові накладні:

- одну – на суму, розраховану виходячи з фактичної ціни постачання, яка дорівнює нулю;

- іншу – на суму, розраховану виходячи з перевищення ціни придбання/звичайної ціни/балансової (залишкової) вартості над фактичною ціною.

Податкова накладна, яка складена на суму перевищення, отримувачу (покупцю) не надається.

Отже, при безоплатному отриманні товарів/послуг платник не формує податковий кредит (відповідь не стосується випадків, коли вартість отриманих безоплатно товарів/послуг оплачується постачальнику третьою особою).

5. Експорт окремих видів товарів з 01.12.2024 р.: які платники ПДВ не можуть застосовувати нульову ставку?

ДПС на Інформаційно-довідковому ресурсі “ЗІР” у категорії 109.02 надала роз’яснення щодо неможливості застосування нульової ставки при експорті окремими платниками ПДВ. Ця норма діє з 01.12.2024.

Відповідно до пп. «а» пп. 97.2 підрозд. 2 розд. ХХ «Перехідні положення» ПКУ операції з вивезення за межі митної території України у митному режимі експорту окремих видів товарів, що здійснюються платниками ПДВ, у яких за результатами операцій з вивезення за межі митної території України у митному режимі експорту окремих видів товарів протягом попередніх 12 календарних місяців (до 11 листопада 2024 р. – за фактичний наявний період, починаючи з 11 листопада 2023 р.) сума неотриманих грошових коштів за операціями з експорту окремих видів товарів, за якими банком (банками) не був завершений валютний нагляд за дотриманням платником податку – резидентом установлених Нацбанком граничних строків розрахунків (після їх закінчення), не перевищує 20% загальної суми операцій з вивезення за межі митної території України у митному режимі експорту окремих видів товарів, щодо яких закінчилися встановлені Нацбанком граничні строки розрахунків, – оподатковуються за ставкою, визначеною пп. «б» п. 193.1 ПКУ (тобто, 0%). Порядок розрахунку частки неотриманих грошових коштів за операціями з експорту окремих видів товарів (далі – Частка) та визначення переліку платників податків, які відповідають вимогам цього підпункту, визначаються КМУ.

Згідно з положеннями постанови КМУ від 25.10.2024 р. № 1216 автоматизований розрахунок Частки (з точністю до одного десяткового знаку після коми з округленням результату за загальними правилами математики) щомісяця здійснюється ДПС (станом на 1 число наступного місяця) на підставі даних, отриманих від Держмитслужби та Нацбанку у порядку електронної інформаційної взаємодії, шляхом ділення загальної суми грошових коштів, які не надійшли на поточні рахунки платника ПДВ в банку за операціями з експорту окремих видів товарів, за якими банком (банками) не був завершений валютний нагляд за дотриманням установлених Нацбанком граничних строків розрахунків, на загальну суму операцій з експорту окремих видів товарів, щодо яких закінчилися встановлені Нацбанком граничні строки розрахунків, помноженої на 100.

Платники податку, у яких Частка перевищує 20%, застосовують до операцій з експорту окремих видів товарів ставку податку, що відповідає ставці, визначеній ПКУ для операцій з постачання окремих видів товарів на митній території України (14 або 20%).

6. Чи може надавати фіндопомогу юрособа – платник єдиного податку ІІІ групи?

ДПС у Запорізькій області розповідає, що згідно з пп. 14.1.257 ПКУ фінансова допомога – фінансова допомога, надана на безповоротній або поворотній основі.

Зокрема, поворотна фінансова допомога – сума коштів, що надійшла платнику податків у користування за договором, який не передбачає нарахування процентів або надання інших видів компенсацій у вигляді плати за користування такими коштами, та є обов’язковою до повернення.

Пунктом 291.5 ПКУ визначені види діяльності, за умови здійснення яких юридичні особи не можуть бути платниками єдиного податку третьої групи.

Так, не можуть бути платниками єдиного податку третьої групи суб’єкти господарювання, які здійснюють діяльність у сфері фінансового посередництва, крім діяльності у сфері страхування, яка здійснюється страховими агентами, визначеними Законом України від 18.11.2021 № 1909-ІХ «Про страхування», сюрвейєрами, аварійними комісарами та аджастерами, визначеними розділом III ПКУ (пп. 6 пп. 291.5.1 ПКУ).

Відповідно до Національного класифікатора України ДК 009:2010 «Класифікація видів економічної діяльності», затвердженого наказом Держспоживстандарту від 11.10.2010 № 457, надання фінансової допомоги належить до коду 64 «Надання фінансових послуг, крім страхування та пенсійного забезпечення». Тому, платник податку, який має код 64 «Надання фінансових послуг, крім страхування та пенсійного забезпечення» не може застосовувати спрощену систему оподаткування.

Враховуючи зазначене, надання фінансової допомоги (поворотної або безповоротної) фізичній особі не є діяльністю у сфері фінансового посередництва, а отже не суперечить вимогам пп. 6 пп. 291.5.1 ПКУ.

Водночас, діяльність юридичної особи – платника єдиного податку третьої групи з надання безповоротної та поворотної фінансової допомоги на постійній основі може розглядатися як надання фінансових послуг.

7. Перевірка на місці проведення розрахунків: чи можуть оглянути особисті речі?

Місце проведення розрахунків – місце, де здійснюються розрахунки із покупцем за продані товари (надані послуги) та зберігаються отримані за реалізовані товари (надані послуги) готівкові кошти, а також місце отримання покупцем попередньо оплачених товарів (послуг) із застосуванням платіжних карток, платіжних чеків, жетонів тощо. Це передбачено ст. 2 Закону України від 06.07.1995 р. № 265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг».

Пунктом 23 Порядку провадження торговельної діяльності та правил торговельного обслуговування на ринку споживчих товарів, затвердженого постановою КМУ від 15.06.2006 р. № 833, визначено, що забороняється зберігання на місці проведення розрахунку (в касі, грошовому ящику, сейфі тощо) готівки, що не належить суб’єкту господарювання, а також особистих речей касира чи інших працівників.

У зв’язку з тим, що працівникам підприємства заборонено тримати/зберігати особисті речі на місці проведення розрахунку, працівники контролюючих органів не здійснюють їх огляд.

Податківці на Інформаційно-довідковому ресурсі “ЗІР” (категорія 109.18) зауважили, що водночас, будь-які грошові кошти, які знаходяться на місці проведення розрахунків або речі, в яких вони зберігаються, не можуть вважатися особистими протягом робочої зміни працівника.

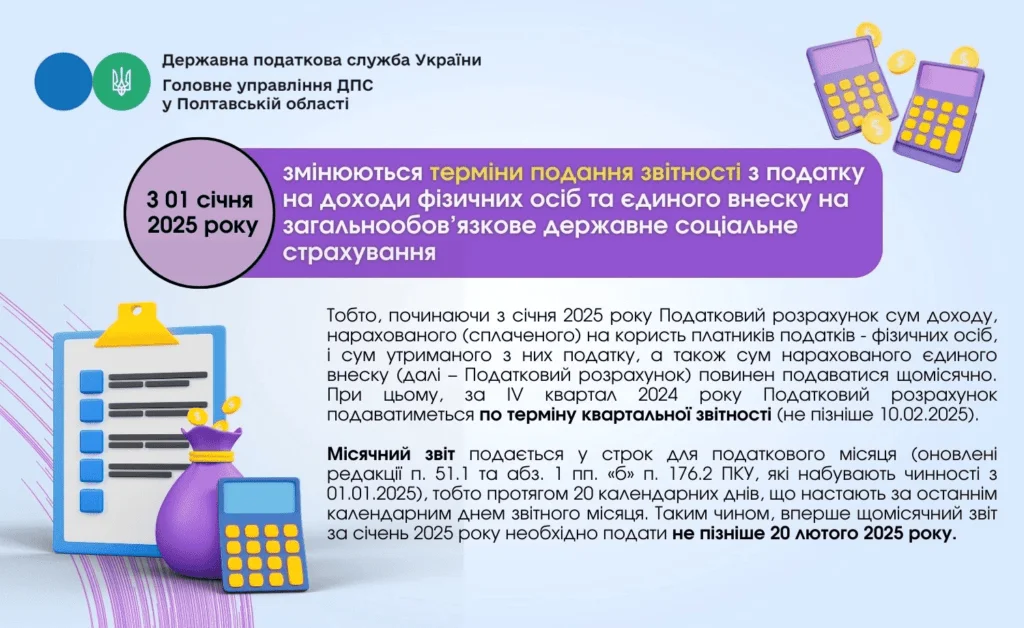

8. Щомісячна об’єднана звітність з ПДФО, ВЗ та ЄСВ із січня 2025 року

Нагадую, що Законом № 4015 запроваджена щомісячна звітність з ПДФО, ВЗ та ЄСВ. Ця норма почне діяти з 1 січня 2025 року.

ГУ ДПС у Полтавській області нагадало про майбутні зміни листівкою.

Отже, за IV квартал 2024 р. звітуватимемо ще за старими правилами, а вже за січень 2025 р. будемо подавати нову звітність. Наразі ще немає проєкту наказу Мінфіну щодо нової форми та порядку складання щомісячної звітності. Також відсутні її відповідні е-формати.

Потрібна професійна підтримка для вашого бізнесу?

Залиште заявку у формі «Зворотного зв’язку» — і ми зв’яжемося з вами найближчим часом.

Ознайомтеся з послугами АФ «Наша Бухгалтерія»

Потрібна консультація? Звертайтесь до нас прямо зараз!

+380 67 35 73 534

+380 67 35 73 534

sales@nashabuhgalteria.com

sales@nashabuhgalteria.com