Оновлення в законодавстві: податки, трудові перевірки та допомога по безробіттю

1. Повторна перевірка на критичну важливість підприємств: постанова Уряду

Кабмін Постановою від 22.10.2024 р. № 1204 вніс зміни до Критеріїв та порядку, за якими здійснюється визначення підприємств, установ та організацій, які є критично важливими для функціонування економіки та забезпечення життєдіяльності населення в особливий період, а також критично важливими для забезпечення потреб Збройних Сил, інших військових формувань в особливий період, затверджених постановою КМУ від 27.01.2023 р. № 76.

Постановою № 1204 Критерії та порядок доповнено пунктом 61:

«Орган, який прийняв рішення про визначення підприємства, установи, організації критично важливими для функціонування економіки та забезпечення життєдіяльності населення в особливий період, у разі потреби проводить перевірку відповідності підприємства, установи, організації, які визначені критично важливими для функціонування економіки та забезпечення життєдіяльності населення в особливий період, критеріям, зазначеним у п. 2 цих Критеріїв та порядку, протягом діяльності підприємства, установи, організації з дати прийняття рішення про визначення їх критично важливими для функціонування економіки та забезпечення життєдіяльності населення в особливий період.

За результатами проведеної перевірки відповідно до абз. першого п. 6-1 Критеріїв орган приймає одне з таких рішень:

- Про невідповідність підприємства, установи, організації критеріям, зазначеним у п. 2 цих Критеріїв та порядку, а також скасовує їх статус критично важливих для функціонування економіки та забезпечення життєдіяльності населення в особливий період;

- Про відповідність підприємства, установи, організації критеріям, зазначеним у п. 2 цих Критеріїв та порядку, і визначення їх критично важливими для функціонування економіки та забезпечення життєдіяльності населення в особливий період.

Копію рішення, прийнятого за результатами перевірки, орган, зазначений в абз. першому цього пункту, в одноденний строк з дня його прийняття надсилає Мінекономіки, Міноборони (СБУ, Службі зовнішньої розвідки, розвідувальному органу Міноборони) та Мінцифри.»

Постанова № 1204 була опублікована в газеті «Урядовий кур’єр» і, відповідно, набрала чинності 24.10.2024 р.

Нагадую, що критична важливість підприємств визначається з метою отримання права на бронювання їхніх працівників під час воєнного стану.

2. Порядок формування переліку доброчесних платників податків: наказ Мінфіну

На виконання Закону України від 18.06.2024 р. № 3813 Міністерство фінансів наказом від 07.10.2024 р. № 495 затвердило Порядок формування та оприлюднення переліку платників податків з високим рівнем добровільного дотримання податкового законодавства.

Цей Порядок розроблено з метою запровадження особливостей податкового адміністрування під час воєнного стану для платників податків з високим рівнем добровільного дотримання податкового законодавства.

Він визначає порядок розрахунку критеріїв для включення платників податків до переліку платників податків з високим рівнем добровільного дотримання податкового законодавства (далі – Перелік платників), який включає (п. 2 Порядку):

- алгоритми розрахунку середніх показників критеріїв щодо включення платників податків до Переліку платників, на підставі яких формується цей перелік;

- алгоритми розрахунку показників вимог і критеріїв щодо включення платників податків до Переліку платників;

- порядок формування та затвердження Переліку платників; порядок оприлюднення Переліку платників ДПС, на своєму офіційному вебсайті;

- порядок повідомлення платника податків про включення / виключення його до/з Переліку платників;

- порядок подання платником податків повідомлення про відмову в оприлюдненні даних про платника податків;

- порядок вилучення інформації про платника податків у разі подання платником податків повідомлення про відмову в оприлюдненні даних про платника податків після оприлюднення Переліку платників.

Відповідно до п. 3 Порядку Перелік платників формується на підставі податкової звітності платника податків, поданої ним до ДПС, у терміни, встановлені ПКУ, податкової інформації з інформаційно-комунікаційних систем ДПС та інших джерел, отримані в порядку та спосіб, визначений ПКУ.

До переліку платників з високим рівнем дотримання законодавства буде включено юридичних осіб та фізичних осіб – підприємців, резидентів «Дія.Сіty», які відповідатимуть низці вимог та критеріїв з урахуванням системи оподаткування (зокрема, вимогам до рівня сплати податків, рівня нарахування заробітної плати тощо).

За повідомленням Мінфіну, включення у такий перелік стане стимулом для усіх платників податків дотримуватися вимог податкового законодавства, оскільки такі платники отримуватимуть певні переваги у податковому адмініструванні на час воєнного стану:

- мораторій на документальні перевірки, крім деяких видів;

- скорочення строків камеральної та документальної перевірок з метою бюджетного відшкодування;

- скорочення строків надання індивідуальних податкових консультацій;

- за платником податків закріплюється комплаєнс-менеджер, з яким платник зможе взаємодіяти, зокрема, із використанням засобів дистанційного зв’язку, у т. ч. у режимі відеоконференції.

Перелік платників буде оприлюднено на офіційному вебсайті ДПСУ на 15 робочий день з дня його затвердження. Формування та затвердження Переліку платників здійснюватиметься ДПС не пізніше останнього робочого дня березня, травня, серпня та листопада. Якщо платник податку подав повідомлення про відмову в оприлюдненні даних, ДПС може не оприлюднювати в переліку інформацію про нього.

До відома! Платника податків буде виключено з вказаного переліку, якщо контролюючий орган виявить факт наявності: громадянства держави рф у платника податків або його учасників, кінцевих бенефіціарних власників платника податків осіб, місцем проживання яких є рф, рішень про застосування спеціальних економічних санкцій тощо.

Порядок набирає чинності з дня його офіційного опублікування. Наразі він ще неопублікований.

Нагадую, що особливості адміністрування податків, зборів, платежів для платників з високим рівнем добровільного дотримання податкового законодавства встановлюються на період дії воєнного стану в Україні, та по 31 грудня року, в якому воєнний стан буде припинено або скасовано.

3. Закріплено повноваження ДПС здійснювати комплаєнс

Уряд вніс зміни до Положення про Державну податкову службу України.

Таким чином його приводять у відповідність до законів:

- №3706 «Про внесення змін до Податкового кодексу України та інших законів України щодо особливостей експорту окремих видів товарів у період дії воєнного стану»,

- №3813 «Про внесення змін до Податкового кодексу України щодо особливостей податкового адміністрування під час воєнного стану для платників податків з високим рівнем добровільного дотримання податкового законодавства»,

- №2849 «Про медіа».

Зокрема, закріплено повноваження ДПС здійснювати комплаєнс та передбачено право ДПС отримувати від Нацбанку інформацію щодо дотримання встановлених НБУ граничних строків розрахунків за операціями з експорту та імпорту товарів у порядку, передбаченому Законом «Про банки і банківську діяльність».

Крім того, виключено повноваження ДПС виступати засновником засобів масової інформації з питань, що належать до компетенції ДПС тощо.

Постанова № 1185 набула чинності з дати її офіційного опублікування в “Урядовому кур’єрі” – 22 жовтня 2024 року.

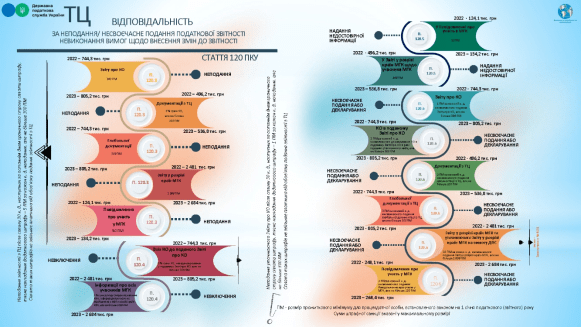

4. Відповідальність за недотримання вимог законодавства щодо надання звітності з ТЦУ

Державна податкова служба України з метою дотримання платниками податків вимог щодо подання звітності з трансфертного ціноутворення (далі – ТЦУ) нагадує, що вимоги щодо складення та подання звітності з трансфертного ціноутворення визначені п. 39.4 ПКУ.

Так, для платників податків, які протягом звітного періоду здійснювали контрольовані операції (далі – КО), визначено обов’язок подавати до 1 жовтня року, що настає за звітним, звіт про контрольовані операції (далі – звіт про КО) та повідомлення про участь у міжнародній групі компаній (далі – повідомлення МГК) у разі участі платника податків у міжнародній групі компаній (далі – МГК).

Також платники податків, що здійснюють КО, повинні складати та зберігати документацію з трансфертного ціноутворення (далі – документація з ТЦУ) та протягом 30 календарних днів з дня отримання запиту ДПСУ подавати її до контролюючого органу, зазначеному у запиті.

Крім того, платники податків, які входять до складу МГК та мають сукупний консолідований дохід МГК за фінансовий рік, що передує звітному року, розрахований згідно зі стандартами бухобліку, які застосовує материнська компанія МГК, у розмірі, що дорівнює або перевищує еквівалент 50 млн євро, зобов’язані протягом 90 календарних днів з дня отримання запиту від ДПСУ надати глобальну документацію з ТЦ.

Щодо звіту у розрізі країн МГК

Цей звіт подається у разі, якщо сукупний консолідований дохід МГК, до якої входить платник податків, за фінансовий рік, що передує звітному, розрахований згідно із стандартами бухобліку, які застосовує материнська компанія МГК (за відсутності інформації – відповідно до МСБО), дорівнює або перевищує відповідний показник мінімального розміру сукупного консолідованого доходу, визначений пп. 39.4.10-2 ПКУ, зокрема, еквівалент 750 млн євро та більше.

Першим звітним періодом подання звіту у розрізі країн МГК згідно з п. 53 підрозд. 10 розд. ХХ ПКУ для резидентів України – материнських компаній МГК – був фінансовий рік, який закінчився у період з 1 січня до 31 грудня 2022 року.

У 2024 році резиденти України – материнські компанії МГК повинні подати звіти у розрізі країн МГК за фінансовий рік, встановлений материнською компанією МГК, який закінчився у період з 1 січня до 31 грудня 2023 року (граничний термін – 31.12.2024).

Для решти платників податків відповідно до абз. 6 п. 53 підрозд. 10 розділу XX «Перехідні положення» ПКУ звіт у розрізі країн МГК подається щодо фінансового року, який розпочинається у період з 1 січня до 31 грудня року, в якому Багатостороння угода компетентних органів про автоматичний обмін звітами у розрізі країн (далі – Багатостороння угода CbC) набрала чинності щонайменше з однією іноземною юрисдикцією – стороною Багатосторонньої угоди CbC, яка є партнером України щодо автоматичного обміну інформацією.

Враховуючи, що Багатостороння угода CbC набрала чинності 04.07.2024, то для всіх учасників МГК за наявності підстав, визначених абз. четвертим – сьомим пп. 39.4.10 ПКУ, першим звітним періодом буде фінансовий рік, який розпочинається у період з 1 січня до 31 грудня 2024 року.

За невиконання платниками податків вимог, встановлених ст. 39 ПКУ, передбачено застосування штрафних (фінансових) санкцій. Відповідні санкції визначено ст. 120 ПКУ.

санкції визначено ст. 120 ПКУ.

Норма | Підстава | Санкція |

Неподання платником податків звіту про КО та/або документації з ТЦ, та/або глобальної документації з ТЦ (майстер-файлу), та/або звіту у розрізі країн МГК, та/або повідомлення МГК відповідно до вимог статті 39 Кодексу (пункт 120.3 статті 120 Кодексу) | неподання звіту про КО | 300 розмірів прожиткового мінімуму для працездатної особи, встановленого законом на 1 січня податкового (звітного) року (далі – ПМ); |

не подання документації з ТЦ та/або додаткової інформації до документації з ТЦ | 3 відсотки суми КО, щодо яких не була подана документація з ТЦ, але не більше 200 розмірів ПМ; | |

неподання глобальної документації з ТЦ (майстер-файлу) та/або додаткової інформації до глобальної документації з ТЦ | 300 розмірів ПМ; | |

неподання звіту у розрізі країн МГК | 1000 розмірів ПМ; | |

неподання повідомлення МГК | 50 розмірів ПМ; | |

неподання звіту про КО та/або документації з ТЦ, та/або глобальної документації з ТЦ (майстер-файлу), та/або звіту у розрізі країн МГК, та/або повідомлення МКГ після спливу 30 календарних днів, наступних за останнім днем граничного строку сплати штрафу (штрафів), передбаченого пунктом 120.3 статті 120 Кодексу | 5 розмірів ПМ за кожен календарний день неподання, але не більше 300 розмірів ПМ; | |

Невключення до поданого звіту про КО інформації про всі здійснені протягом звітного періоду КО та/або невключення до поданого звіту в розрізі країн МГК інформації відповідно до вимог статті 39 Кодексу (пункт 120.4 статті 120 Кодексу) | недекларування КО, здійснених у відповідному звітному році; | 1 відсоток суми КО, незадекларованих у поданому звіті про КО, але не більше 300 розмірів ПМ; |

не відображення у звіті в розрізі країн МГК суми доходу (виручки) учасника МГК | 1 відсоток суми доходу (виручки) учасника МГК, інформація про якого в порушення вимог цього Кодексу не відображена у звіті в розрізі країн МГК, але не більше 1000 розмірів ПМ; | |

неподання уточнюючого звіту про КО після спливу 30 календарних днів, наступних за останнім днем граничного строку сплати штрафу (штрафів), передбаченого підпунктом 120.4 статті 120 Кодексу | 1 розмір ПМ за кожен календарний день неподання уточнюючого звіту про КО, але не більше 300 розмірів ПМ; | |

Надання недостовірної інформації в повідомленні про участь у МГК та/або у звіті в розрізі країн МГК (пункт 120.5 статті 120 Кодексу) | надання недостовірної інформації в повідомленні про участь у МГК | 50 розмірів ПМ; |

надання недостовірної інформації у звіті в розрізі країн МГК щодо учасника МГК | 200 розмірів ПМ; | |

Неподання уточнюючого звіту у розрізі країн МГК протягом 30 календарних днів з дня одержання повідомлення контролюючого органу про виявлені помилки у звіті у розрізі країн МГК | вважається несвоєчасним поданням платником податків звіту у розрізі країн МГК, за яке застосовується штраф, визначений абзацом сьомим пункту 120.6 статті 120 Кодексу (10 розмірів ПМ за кожний календарний день несвоєчасного подання, але не більше 1000 розмірів ПМ) за кожний календарний день несвоєчасного подання звіту в розрізі країн МГК, починаючи з 31 календарного дня з дня одержання повідомлення контролюючого органу про виявлені помилки у звіті у розрізі країн МГК. | |

Несвоєчасне подання платником податків звіту про КО та/або документації з ТЦ, та/або глобальної документації з ТЦ (майстер-файлу), та/або звіту у розрізі країн МГК, та/або повідомлення МГК, у тому числі несвоєчасне подання уточненого звіту у розрізі країн МГК на вимогу контролюючого органу або несвоєчасне декларування КО у поданому звіті відповідно до вимог пункту 39.4 статті 39 Кодексу (пункт 120.6 статті 120 Кодексу) | несвоєчасне подання звіту про КО | 1 розмір ПМ за кожний календарний день несвоєчасного подання звіту про КО, але не більше 300 розмірів ПМ; |

несвоєчасне декларування КО в поданому звіті про КО в разі подання уточнюючого звіту | 1 розмір ПМ за кожний календарний день несвоєчасного декларування КО в поданому звіті про КО в разі подання уточнюючого звіту, але не більше 300 розмірів ПМ; | |

несвоєчасне подання документації з ТЦ, визначеної підпунктами 39.4.6 і 39.4.9 пункту 39.4 статті 39 Кодексу | 2 розміри ПМ за кожний календарний день несвоєчасного подання документації з ТЦ, визначеної підпунктами 39.4.6 і 39.4.9 пункту 39.4 статті 39 Кодексу, але не більше 200 розмірів ПМ; | |

несвоєчасне подання глобальної документації з ТЦ, визначеної підпунктами 39.4.7 і 39.4.9 пункту 39.4 статті 39 Кодексу | 3 розміри ПМ за кожний календарний день несвоєчасного подання глобальної документації з ТЦ, визначеної підпунктами 39.4.7 і 39.4.9 пункту 39.4 статті 39 Кодексу, але не більше 300 розмірів ПМ; | |

несвоєчасне подання звіту в розрізі країн МГК (у тому числі несвоєчасне подання уточненого звіту у розрізі країн МГК на вимогу контролюючого органу) | 10 розмірів ПМ за кожний календарний день несвоєчасного подання звіту в розрізі країн МГК (у тому числі несвоєчасне подання уточненого звіту у розрізі країн МГК на вимогу контролюючого органу), але не більше 1000 розмірів ПМ; | |

несвоєчасне подання повідомлення МГК | 1 розмір ПМ за кожний календарний день несвоєчасного подання повідомлення МГК, але не більше 100 розмірів ПМ |

Варто зауважити, що тимчасово на період до припинення або скасування воєнного стану, діють особливі правила притягнення платників податків до відповідальності за порушення податкового законодавства.

Нормами пп. 69.1 підрозд. 10 розд. ХХ «Перехідних положень» ПКУ визначено, що у разі відсутності у платника податків можливості своєчасно виконати свій податковий обов’язок, зокрема, щодо подання звітності та/або документів (повідомлень), у т. ч. передбачених ст. ст. 39 і 39-2 ПКУ, він звільняється від передбаченої ПКУ відповідальності з обов’язковим виконанням таких обов’язків протягом 6-ти місяців після припинення або скасування воєнного стану в Україні.

Порядок підтвердження можливості чи неможливості виконання платником податків обов’язків, визначених пп. 69.1 пунктом 69 підрозділу 10 розділу ХХ «Перехідні положення» Кодексу, та переліків документів на підтвердження, затверджено наказом Мінфіну від 29.07.2022 р. № 225.

Також додатково зазначається, що наказом Мінфіну від 07.12.2023 р. № 673 внесено зміни до форми та Порядку складання звіту про КО (далі – Порядок), затверджених наказом Мінфіну від 18.01.2016 р. № 8 (далі – Наказ № 8).

У зв’язку з цим було розроблено оновлений алгоритм контролю приймання звіту про КО, згідно з яким у разі недотримання вимог Наказу № 8 платники податків отримують квитанції з описом допущених та виявлених порушень.

Відповідно до п. 2 розд. І Порядку, затвердженого Наказом № 8, якщо платником податку виявлено, що у раніше поданому звіті про КО інформація надана не в повному обсязі, містить помилки або недоліки, такий платник податків має право подати:

- новий Звіт (Звіт з позначкою «звітний новий») до граничного строку подання Звіту за такий самий звітний період;

- уточнюючий Звіт (Звіт з позначкою «уточнюючий») після граничного строку подання Звіту за такий самий звітний період.

Разом з тим, ПКУ не передбачено застосування штрафних санкцій у разі самостійного виправлення платником податків методологічних помилок, допущених при складанні звіту про КО, які не призвели до недекларування або несвоєчасного декларування КО у раніше поданому звіті.

Отже, враховуючи зазначене та суттєвий розмір штрафних санкцій за невиконання вимог ст. 39 ПКУ, податківці наголошують на необхідності неухильного дотримання норм законодавства та своєчасного виконання податкових обов’язків у частині подання звітності з ТЦУ.

5. Збільшено мінімальний розмір допомоги по безробіттю

Державна служба занятості повідомила про зростання мінімального розміру допомоги по безробіттю від 2 500 до 3 600 грн для деяких категорій населення. Це рішення зафіксовано постановою правління Фонду загальнообов’язкового державного соціального страхування України на випадок безробіття від 19.09.2024 № 74. Текст постанови офіційно оприлюднений 17.10.2024 р., нові правила вже діють з 01.10.2024 р.

Нововведення стосується:

- людей, які не мали 7 місяців страхового стажу протягом року до набуття статусу безробітного та отримували до підвищення 1 500 грн;

- людей, які працювали не менше 7 місяців перед настанням безробіття та отримували до підвищення 2 500 грн;

- внутрішньо переміщених осіб, які не мають документів про страховий стаж, та отримували до підвищення 2 500 грн.

Мінімальний розмір допомоги по безробіттю залишився незмінним – 1 500 грн. Таку допомогу отримує молодь до 35 років, яка не має страхового стажу. Також її отримають особи, звільнені за окремими статтями трудового законодавства: систематичне невиконання обов’язків без поважних причин, прогул, крадіжки за місцем роботи тощо.

Під час дії воєнного стану тривалість виплати допомоги по безробіттю не може перевищувати 90 календарних днів, а особам передпенсійного віку – не більше 360 календарних днів.

6. Чи є порушенням непослідовність нумерації податкових накладних: роз’яснення від ДПС

Податківці у підкатегорії 101. 27 ЗІР підкреслили, що згідно з п. 201.1 ПКУ на дату виникнення податкових зобов’язань платник податку зобов’язаний скласти податкову накладну в електронній формі з використанням кваліфікованого електронного підпису або удосконаленого електронного підпису, що базується на кваліфікованому сертифікаті електронного підпису уповноваженої платником особи, відповідно до вимог Закону України від 05 жовтня 2017 року № 2155 «Про електронну ідентифікацію та електронні довірчі послуги» та зареєструвати її в Єдиному реєстрі податкових накладних (далі – ЄРПН) у встановлений ПКУ термін.

У податковій накладній зазначаються в окремих рядках обов’язкові реквізити, одним з яких є порядковий номер податкової накладної.

Відповідно до п. 6 Порядку заповнення податкової накладної, затвердженого наказом Мінфіну від 31.12.2015 р. №1307 (далі – Порядок №1307) порядковий номер податкової накладної містить лише цифрові значення (не повинен містити літер чи інших символів) та складається з двох частин:

- у першій частині (до знака дробу) проставляється порядковий номер;

- у другій частині (після знака дробу) проставляється код, що передбачає складання податкової накладної оператором інвестору за багатосторонньою угодою про розподіл продукції, або код, що передбачає здійснення операцій з постачання товарів, базою оподаткування для яких встановлено максимальні роздрібні ціни, або код, що передбачає здійснення платником ПДВ, який відповідає вимогам, визначеним п.п. «а» пп. 97.2 п. 97 підрозд. 2 розд. ХХ «Перехідні положення» ПКУ, операцій з вивезення за межі митної території України у митному режимі експорту окремих видів товарів.

У першій частині порядкового номера податкової накладної зазначається цифровий номер, який відповідає послідовному номеру складеної платником податкової накладної протягом певного періоду.

Облік (нумерація) складених податкових накладних ведеться платником ПДВ у довільних формі та порядку.

Не допускається складання платником податку на додану вартість за однією датою податкових накладних з однаковим порядковим номером.

Порядковий номер податкової накладної не може починатись на «0».

Отже, порушення послідовності присвоєння номерів податкових накладних протягом певного періоду (доби) не є порушенням Порядку №1307.

У разі якщо платник ПДВ протягом однієї доби склав дві або більше податкових накладних з однаковим номером, друга та наступні податкові накладні з таким номером не можуть бути зареєстровані в ЄРПН.

7. Окремий порядок трудових перевірок Держпраці на час воєнного стану: проєкт постанови

З метою створення прозорого та ефективного механізму державного контролю за додержанням законодавства про працю, спрямованого на виявлення незадекларованих трудових відносин, достовірного обліку виконуваної працівниками роботи та витрат на оплату праці Мінекономіки розробило, а СПО профспілок оприлюднив для обговорення проєкт постанови КМУ.

Ним пропонується:

І. Затвердити Порядок здійснення державного контролю за додержанням законодавства про працю.

Цей Порядок визначає процедуру здійснення державного контролю за додержанням законодавства про працю юридичними особами (зокрема, їх структурними та відокремленими підрозділами, які не є юридичними особами) та фізичними особами, які використовують найману працю (далі – об’єкт відвідування), відповідно до Конвенції Міжнародної організації праці №81 1947 року про інспекцію праці у промисловості й торгівлі, ратифікованої Законом України від 08.09.2004 № 1985-IV, Конвенції Міжнародної організації праці №129 1969 року про інспекцію праці в сільському господарстві, ратифікованої Законом України від 08.09.2004 №1986-IV.

Підставами для здійснення інспекційних відвідувань будуть:

1) звернення фізичної особи про порушення законодавства про працю, у тому числі щодо недостовірного обліку виконуваної працівником роботи та обліку витрат на оплату праці;

2) звернення фізичної особи, стосовно якої порушено правила оформлення трудових відносин;

3) інформація, яку отримано Держпраці та/або її територіальними органами із медіа та інших джерел, доступ до яких не обмежений законодавством;

4) рішення суду про здійснення інспекційних відвідувань або в якому встановлено факт порушення законодавства про працю;

5) повідомлення посадових осіб органів державного нагляду (контролю), правоохоронних органів про виявлені під час виконання ними повноважень ознак порушення законодавства про працю щодо неоформлення та/або порушення порядку оформлення трудових відносин, недостовірного обліку виконуваної працівником роботи та обліку витрат на оплату праці;

6) інформація:

– ДПС та її територіальних органів про невідповідність кількості працівників роботодавця обсягам виробництва (виконаних робіт, наданих послуг) до середніх показників за відповідним видом економічної діяльності;

– Пенсійного фонду України та його територіальних органів про:

- роботодавців, в яких стосовно працівників відсутнє повідомлення про прийняття на роботу;

- роботодавців, які протягом одного місяця не здійснюють нарахування та сплату ЄСВ стосовно працівників;

- роботодавців, в яких стосовно працівників здійснюється нарахування заробітної плати нижче розміру мінімальної заробітної плати;

7) заява профспілки;

8) звернення Київської міської державної (військової) адміністрації або обласної державної (військової) адміністрації;

9) доручення Прем’єр-міністра України;

10) невиконання вимог припису інспектора праці.

Під час проведення інспекційного відвідування інспектор праці повинен пред’явити об’єкту відвідування або уповноваженій ним посадовій особі своє службове посвідчення та направлення на проведення інспекційного відвідування, перед підписанням акта інспекційного відвідування надати копію направлення на проведення інспекційного відвідування та внести запис про його проведення до відповідного журналу реєстрації заходів державного нагляду (контролю) об’єкта відвідування (за його наявності).

Тривалість інспекційного відвідування не може перевищувати 10 робочих днів.

Інспектори праці за наявності службового посвідчення безперешкодно матимуть право:

- під час проведення інспекційних відвідувань за наявності підстав, визначених пунктом 6 цього Порядку, без попереднього повідомлення о будь-якій годині доби проходити до будь-яких виробничих, службових, адміністративних приміщень об’єкта відвідування, в яких використовується наймана праця;

- ознайомлюватися з будь-якими книгами, реєстрами та документами, що містять інформацію/відомості з питань інспекційного відвідування, з метою перевірки їх відповідності нормам законодавства та отримувати завірені об’єктом відвідування їх копії або витяги;

- наодинці або у присутності свідків ставити керівнику та/або працівникам об’єкта відвідування, іншим особам, що володіють необхідною інформацією, запитання, що стосуються інспекційного відвідування, отримувати із зазначених питань усні та/або письмові пояснення;

- за наявності ознак кримінального правопорушення та/або у разі створення загрози безпеці інспектора праці залучати працівників правоохоронних органів;

- на ведення конфіденційної розмови з працівниками щодо інспекційного відвідування;

- фіксувати проведення інспекційного відвідування засобами аудіо-, фото- та відеотехніки;

- отримувати від органів державної влади, об’єктів відвідування інформацію та/або документи, необхідні для проведення інспекційного відвідування.

Під час проведення інспекційного відвідування об’єкт відвідування матиме право:

1) перевіряти в інспектора праці наявність службового посвідчення;

2) одержувати копію направлення на проведення інспекційного відвідування;

3) не допускати до проведення інспекційного відвідування у разі:

- відсутності службового посвідчення;

- неоприлюднення на офіційному вебсайті Держпраці уніфікованої форми акта інспекційного відвідування;

4) вимагати припинення інспекційного відвідування у разі перевищення строку здійснення інспекційного відвідування;

5) подавати в письмовій формі свої пояснення, зауваження до акта інспекційного відвідування;

6) бути поінформованим про свої права та обов’язки перед підписанням акта інспекційного відвідування;

7) вимагати від інспектора праці додержання вимог законодавства;

8) вимагати нерозголошення комерційної таємниці або конфіденційної інформації об’єкта відвідування;

9) оскаржувати в установленому законодавством порядку неправомірні дії інспектора праці;

10) отримувати консультативну допомогу від інспектора праці з метою запобігання порушенням під час проведення інспекційних відвідувань;

11) фіксувати проведення інспекційного відвідування засобами аудіо-, фото- та відеотехніки;

12) оскаржувати відповідно до пункту 26 цього Порядку припис та/або письмову вимогу інспектора праці.

ІІ. Внести зміни до Постанови КМУ від 13.03.2022 № 303 “Про припинення заходів державного нагляду (контролю) і державного ринкового нагляду в умовах воєнного стану”.

Буде уточнено, що заходи державного нагляду (контролю) щодо здійснення державного контролю за додержанням законодавства про працю з питань виявлення неоформлених трудових відносин, достовірного обліку виконуваної працівником роботи та обліку витрат на оплату праці, здійснюватимуться у період воєнного стану та протягом дванадцяти місяців з дня його припинення або скасування за рішенням Державної служби з питань праці у порядку, визначеному КМУ.

У разі затвердження ця постанова набере чинності з дня її опублікування, діятиме у період воєнного стану та протягом дванадцяти місяців з дня його припинення або скасування.

Потрібна професійна підтримка для вашого бізнесу?

Залиште заявку у формі «Зворотного зв’язку» — і ми зв’яжемося з вами найближчим часом.

Ознайомтеся з послугами АФ «Наша Бухгалтерія»

Потрібна консультація? Звертайтесь до нас прямо зараз!

+380 67 35 73 534

+380 67 35 73 534

sales@nashabuhgalteria.com

sales@nashabuhgalteria.com